普通人真的可以靠“长期主义”赚钱?

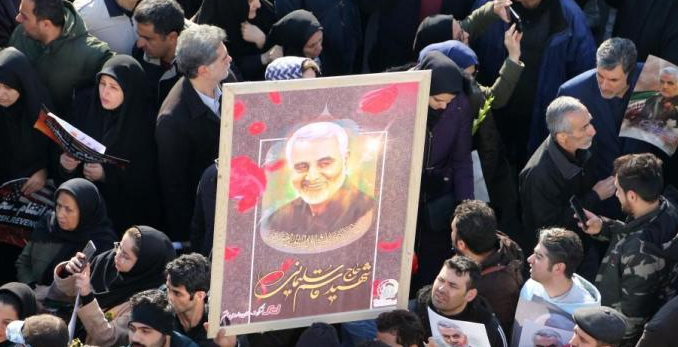

在这段时间里,朋友圈被一本书扫了一遍。一级市场和二级市场参与者都对这本书感兴趣。希尔豪斯资本(Hillhouse Capital) 创始人兼首席执行官张磊写的 "价值"(Value) 不仅出现在微信的账户上,也出现在大人物的办公桌上。然而,与大多数热门事件一样,也存在着赞扬和怀疑。争议的焦点在于书中提到的 "长期主义" 这一宏大主题。

事实上,长期投资和价值投资的争议一直存在于 A 股市场。崇拜者自然对这本书很满意。我们今天聊天的微信,京东的购物,豆印的睡前浏览,百度的搜索,美团的点菜,都有山庄的影子,所有这些都足以让崇拜者相信,我们谈论的是微信,京东购物,豆阴购物,百度搜索,美团点餐,这些都足以让崇拜者信服。当然,持怀疑态度的人也不乏怀疑的声音,长期投资者说,他们怎么能在短期内运作呢?例如,媒体谈论的一项投资在 2010 年开始投资京东,到 2018 年逐渐减少到零售,但自那以后,京东增长了两倍多。此外,怀疑论者还列举了其他一些短期持有期的例子,以支持他们的 "伪长期理论"。

客观上说,用放大镜来检验每一项投资的质量是不公平的。毕竟,投资与未来的不确定性相冲突,检验投资质量的分水岭应该是收益率的大小。因此,对专业投资者来说,追求每一项投资的完美,而不是从中长期创造整体价值更有意义,巴菲特称之为 "追求模糊的正确性,而不是精确"。

如何理性地对待 "长期原则"?如果 "长期原则" 不能简单地用持有周期来衡量,那么从追求投资的成功概率的角度来看,长期理论如何创造整体价值?或许可以理解为两部分,一是找到好资产,二是坚持,等待时间来测试那些能够继续创造收益的资产。那么,普通投资者提高长期投资收益率的途径是简单的选择和可持续的。

如何找到好的资产?"这可供参考的方法在账面价值,首先,如何看待良好的资产。张磊认为,价值投资的核心是企业洞察力,即对人、企业、环境和组织的深刻理解。人是核心,专业是基础;企业是轨道,即使是短期沉默、长期酝酿的指数增长;环境是投资的窗口,也可以是质变引起的数量变化的关键点;最后,组织、企业需要有明确的战略和企业文化,更重要的是,知识与实践的统一要坚持。对于一个基金来说," 基金经理、投资方法、市场环境、基金公司 "也可以理解为" 人、业务、环境、组织 " 的四个定量评价维度,以寻找未来具有长期前景的基金产品。

至于可持续性,可能需要两个层面来解释。一方面,现金流的可持续性,对于普通投资者来说,投资或投机都会影响他们的投资行为。如果这是一项投资,就有机会讨论如何养成长期财务管理的习惯。对于有财务习惯的普通投资者来说,固定投资可以看作是可持续的现金流投入,比一次性投资负担小,更有利于稀释短期波动,养成长期财务管理的习惯。当然,最重要的是要不断建设自己的 "护城河",工作收入的增长是长期投资生活的基本保证。

另一方面,可持续性也表现在对产品的定性理解,无论是短期的涨跌,都应该判断它是偶然的还是不可避免的,也就是说,当它上升时判断是否存在市场热议,观察在崩盘期间基金经理的投资方法是否存在偏差,从而判断短期波动是否会影响未来的可持续性。

然而,好的资产和可持续的投资方式并不是长期投资的整体,就像张磊在 "价值"(Value) 中所说的,时间是有跨度的,需要从更长远的角度来看待;时间是有成本的,选择比坚持更重要;时间是强大的,复合利益会带来指数变化。但不要忘记,时间是最好的回头路,好的资产可以改变,但如果不是这样,短期崩溃可能是持续投资的好窗口。